|

|

В ближайшую неделю день рождения празднуют: Голосование: Знаете ли вы, что такое Ассессмент?

|

Составляем Бюджет налогов и сборовСтатья была опубликована в журнале «Справочник экономиста» № 7 июль 2021.

Все права защищены. Воспроизведение, последующее распространение, сообщение в эфир или по кабелю, доведение до всеобщего сведения статей с сайта разрешается правообладателем только с обязательной ссылкой на печатное СМИ с указанием его названия, номера и года выпуска. Что такое Бюджет налогов и сборов? Какие данные нужны для того, чтобы сформировать корректный Бюджет налогов и сборов? Как сформировать бюджет налогов и сборов?

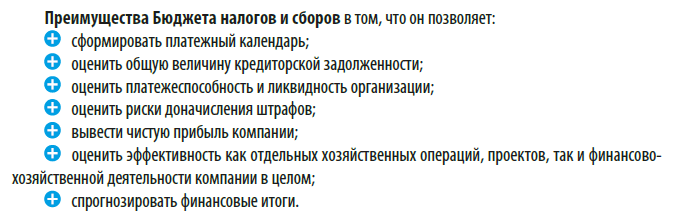

Растут налоговые обязательства, ужесточается процесс налогового администрирования, и все больше компаний составляют Бюджет налогов и сборов. Без рассчитанной обоснованной величины налоговых обязательств невозможно вывести корректный финансовый результат, посчитать кредиторскую нагрузку, оценить платежеспособность предприятия. Как и всякий финансовый отчет, Бюджет налогов и сборов имеет свои особенности формирования. Рассмотрим их. Что такое бюджет налогов и сборовБюджет налогов и сборов в разных источниках называют по-разному — налоговый бюджет, бюджет налоговых обязательств, бюджет налоговой нагрузки и т. п. Степень детализации этих бюджетов, количество оцененных налогов, методики расчета зависят от требований руководства, специфики деятельности, но по факту можно говорить о тождестве названный финансовых форм, отражающих и оценивающих одни и те же финансовые показатели. Бюджет налогов и сборов — это финансовый отчет, по данным которого можно оценить эффект от схем налоговой оптимизации, а также величину налоговых обязательств компании и сроки их погашения. Особенности бюджета налогов и сборов: • налоговые обязательства компании можно выводить как в целом по предприятию, так и по видам деятельности, по подразделениям, региональному признаку и т. п.; • этот бюджет может быть как самостоятельной финансовой формой, так и итоговой формой, результирующей иные бюджеты; • значительная часть итоговых данных бюджета налогов и сборов — регулируемые, т. е. они меняются в зависимости от исходных данных; • данные бюджета налогов и сборов — основа для формирования других бюджетов. Например, рассчитанные налоговые обязательства должны быть обязательно включены в бюджет движения денежных средств, бюджет доходов и расходов (если источником их формирования будет являться себестоимость продукции, в частности, транспортный налог, или внереализационные расходы в отношении налога на имущество), в бюджет дебиторской, если есть переплата, и кредиторской задолженности и другие связанные бюджеты.

В бюджет налогов и сборов предприятия включили: • расчет земельного налога; • расчет страховых взносов с сумм заработной платы. Расчет земельного налога не зависит от других бюджетов (если речь не идет об инвестиционном проекте), он рассчитывается на основе кадастровой стоимости земли и величины налоговой ставки. Если не учитывать какую-то специфику момента (например, переоценку кадастровой стоимости), то по общему правилу эти данные Бюджета налогов и сборов не будут зависеть от неких финансовых параметров, генерируемых компанией. А чтобы рассчитать величину страховых взносов, необходимо обратиться к Бюджету расходов по оплате труда. То есть Бюджет налогов и сборов будет являться в этом случае результирующим, а также регулируемым. Величина налоговых обязательств предприятия будет меняться в зависимости от запланированной суммы оплаты труда. Например, планы по повышению оплаты труда, выплате премий будут прямо влиять и на величину страховых взносов.

На основе бюджета продаж и бюджетов расходов компании была рассчитана прогнозная прибыль организации на будущий финансовый год — 5 550 250 руб. Соответственно, прогнозная величина налоговых обязательств по налогу на прибыль составит: 5 550 350 руб. × 20 % = 1 110 050 руб. При этом в отдаленных планах руководства (после прогнозного периода) — ремонт производственного здания компании, стоимость которого — не менее 5 млн руб. У компании есть деньги, чтобы сделать ремонт и раньше. Но с учетом того, что расходы на ремонт могут существенно снизить обязательства по налогу на прибыль, а в последующих периодах они сформируют убыток, который принимается в особом порядке (не более 50 % налогооблагаемой базы), то выгоднее провести ремонт в прогнозном периоде и сэкономить на налоге на прибыль. Что нужно знать, чтобы сформировать корректный бюджет налогов и сборовЧтобы сформировать корректный и полноценный бюджет налогов и сборов, необходимо в первую очередь знать налоговое законодательство применительно к конкретным налогам и сборам. В частности, при расчете налога на имущество надо понимать, что является объектом налогообложения, как производить расчет, какие ставки применять и многое другое. При этом теоретических знаний мало, важен практический опыт расчета налогов. К примеру, чтобы рассчитать НДС, мало понимать общую методику действий. Надо знать, какие требования налоговики предъявляют к оформлению документов, какие претензии возникают к поставщикам, какие препоны чинят при возмещении НДС из бюджета. Бюджет налогов и сборов нужно формировать не в отрыве от других прогнозных показателей, а в непосредственной взаимосвязи и на их основе. А насколько точными будут исходные данные для бюджета, зависит от того, насколько корректны базовые показатели и насколько активно участвуют в формировании бюджетов работников профильных служб.

В результате возникновения конфликтной ситуации и при попустительстве руководства работники коммерческой службы дистанцировались от представления данных для формирования бюджетов продаж. Финансовой службе пришлось делать все прогнозы самостоятельно. Для этого за основу были взяты данные прошлых лет. В результате такого подхода финансисты не могли знать и не учли нехарактерные ценовые колебания текущего года, о которых были прекрасно осведомлены «коммерсанты». В итоге некорректным оказался как сформированный бюджет продаж, так и построенный на его основе бюджет обязательств по НДС и налогу на прибыль.

Чтобы сформировать бюджет налогов и сборов, в первую очередь нужно знать, какую систему налогообложения применяет предприятие (ОСНО, УСН с объектом налогообложения «доходы, уменьшенные на величину расходов (ставка 15 %)», или с объектом налогообложения «доходы (ставка 6 %)»). В рамках применяемой системы налогообложения нужна информация, необходимая для расчета конкретных налогов. По разным налогам набор таких данных разный. Например, чтобы рассчитать НДФЛ, надо знать: • размер прогнозируемых выплат работникам; • количество персонала; • есть ли право на налоговые вычеты; • какие выплаты не облагаются НДФЛ и т. п. Для расчета НДС необходимы данные: • о прогнозируемых объемах реализации; • видах продукции в разрезах разных ставок НДС; • объемах вычетов и т. п. Формируемый бюджет налогов и сборов должен не просто статистически отображать величину налоговых обязательств компании, а быть инструментом налогового планирования в составе финансового планирования. В ходе формирования бюджета налогов и сборов нужно учесть все факторы, которые на законном основании способствуют уменьшению налоговых обязательств компании — убытки, льготы, различные законные приемы и способы, позволяющие избежать или уменьшить налоговые выплаты компании в бюджет.

В группу компаний входит организация, оборот которой в квартал не превышает 2 млн руб. Ранее в ходе анализа было принято предварительное решение реализовать право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, на основании ст. 145 Налогового кодекса РФ (далее — НК РФ). Соответственно, при формировании бюджета налогов и сборов, расчетах налоговых обязательств отдельно по организации и в целом по группе компаний не учитывался НДС. Зато была выведена прогнозная сумма экономии на налогах на основе сопоставления плановых данных и фактических данных прошлых периодов.

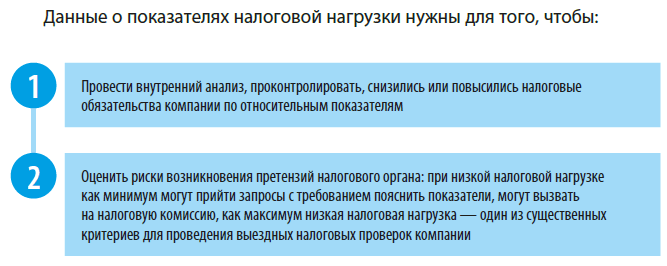

В сформированном полноценном бюджете налогов и сборов обязательно должна быть следующая информация: • суммы начисленных налогов по видам налогов в привязке к данным других бюджетов; • суммы возмещения НДС, если хозяйствующий субъект — плательщик НДС; • конечные суммы налоговых обязательств, подлежащие уплате в бюджет или возмещению; • сроки уплаты налогов и сборов; • планируемые съемы налоговой оптимизации и экономических эффект от их применения; • оценка рисков возникновения конфликтов с налоговыми органами в отношении планируемых оптимизационных действий; • итоговая сумма совокупных налоговых обязательств; • показатель налоговой нагрузки компании. Суммовая налоговая нагрузка рассчитывается по следующей формуле:

∑N = N1 + N2 + N3 + … + Nn,

где ∑N — величина налоговых обязательств предприятия, возникающих в процессе его функционирования; N1, N2, N3, ..., Nn — налоги и сборы, уплачиваемые налогоплательщиком.

К сведению Относительная налоговая нагрузка рассчитывается как соотношение суммы уплаченных налогов по данным отчетности налоговых органов и оборота (выручки) организаций по данным Федеральной службы государственной статистики (Росстата)[1].

Ряд предприятий, в первую очередь небольших, отдельный самостоятельный бюджет налогов и сборов не формирует. В таком случае данные о налогах и сборах являются составной частью одних связанных бюджетов и базовыми показателями для других связанных бюджетов. Как сформировать бюджет налогов и сборовВ ходе формирования бюджета налогов и сборов можно выделить несколько этапов:

На примере мукомольного предприятия «Наша марка» рассмотрим последовательность формирования бюджета налогов и сборов.

Этап 1. Подготовка Что надо сделать на этом этапе: • проанализировать применяемую систему налогообложения, происшедшие в ней существенные изменения, налоги и сборы, которые должна платить компания; • определить ставки налогов; • выяснить, какие есть льготы; • разработать предварительные налоговые схемы для расчетов, влияющие на величину налоговых обязательств; • собрать предварительные данные, необходимые для расчета налогов и сборов. Например, паспорт транспортного средства (ПТС) для расчета транспортного налога, выписка из Единого государственного реестра недвижимости или другие документы, в которых указывается актуальная кадастровая стоимость земли.

[1] Приказ ФНС России от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок». |

|

|

box@economist-info.ru | Реклама на сайте | Пользовательское соглашение | Политика конфиденциальности

© 2006—2025, ООО «Профессиональное издательство» — издательство журнала «Планово-экономический отдел». Воспроизведение, последующее распространение, сообщение в эфир или по кабелю, доведение до всеобщего сведения материалов с сайта разрешается правообладателем только с указанием гиперссылки на данный сайт, если не указано иное. |

![Обмен документами c[_]](https://economist-info.ru/images/ic_opros.png)