|

|

В ближайшую неделю день рождения празднуют: Голосование: Знаете ли вы, что такое Ассессмент?

|

Как не стать сомнительной фирмойСтатья была опубликована в журнале «Справочник экономиста» № 11 ноябрь 2017.

Все права защищены. Воспроизведение, последующее распространение, сообщение в эфир или по кабелю, доведение до всеобщего сведения статей с сайта разрешается правообладателем только с обязательной ссылкой на печатное СМИ с указанием его названия, номера и года выпуска. Какие меры могут применять банки к клиентам? Когда банк имеет право приостановить операции по счетам и расторгнуть договор банковского счета? Какие операции признаются сомнительными и транзитными? Как клиентам банка избежать зон риска?

Государство усилило борьбу с обнальщиками и компаниями, которые уходят от налогов. К налоговым органам присоединился Центробанк, который обязал кредитные организации контролировать счета клиентов, отказывать подозрительным клиентам в совершении операций по счетам. Банки теперь не просто помогают налоговикам с отмыванием денег — они превратились в их дублеров. Все юридические лица и индивидуальные предприниматели являются клиентами банка, они обязаны использовать безналичные расчеты и сдавать выручку в банк. Поступления от покупателей, платежи за материалы, выполненные работы и услуги подрядчикам осуществляются с расчетного счета в банке, который открывается одновременно с регистрацией компании в ЕГРЮЛ. Условия обслуживания клиента, порядок открытия и закрытия счета прописываются в договоре банковского обслуживания. Банки контролируют операции клиентов в соответствии с требованиями законодательства РФ и внутренними правилами кредитной организации. И банки, и клиенты банка заинтересованы в долговременном взаимовыгодном сотрудничестве. Чтобы деятельность компаний и банков соответствовала законодательству, государство создает условия, при которых самим банкам не выгодно иметь дело с сомнительными операциями. В частности, Федеральным законом от 28.06.2013 № 134-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям» внесены существенные поправки в некоторые ключевые законы. Они направлены на борьбу с фирмами-однодневками, расширяют полномочия налоговых органов.

К сведению Банки по запросу налоговых органов обязаны представлять информацию о счетах, вкладах (депозитах), остатках средств на них, банковских операциях (в т. ч. электронных переводах) организаций, ИП и физлиц. Налоговые органы получили право на приостановление операций по банковским счетам организаций.

Кроме того, в Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее — Федеральный закон № 115-ФЗ) 1 сентября 2016 г. были внесены изменения. С этой даты уполномоченным органном, осуществляющим надзор за операциями по банковским счетам, стал ЦБ РФ, т. е. государственный контроль и противодействие легализации преступных доходов отныне находятся в компетенции банка России.

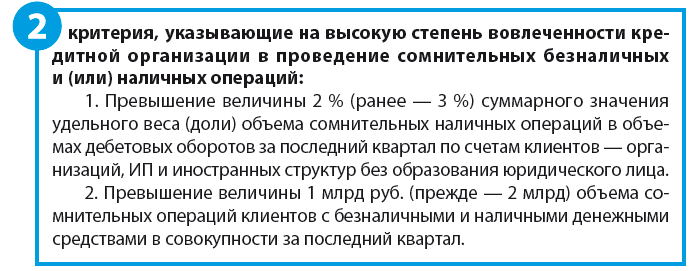

Последнее письмо, касающееся контроля за незаконным обналичиванием денежных средств с участием банков, — № ИН-01-12/40 «О критериях определения признаков высокой вовлеченности кредитной организации в проведение сомнительных безналичных и (или) наличных операций» — вышло 27.07.2017. В нем Банк России пересмотрел критерии, указывающие на высокую степень вовлеченности кредитной организации в проведение сомнительных безналичных и (или) наличных операций.

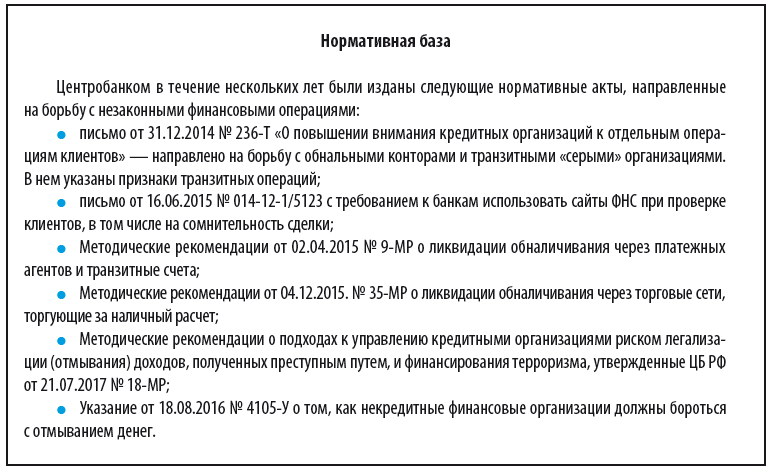

Новые критерии применяются территориальными учреждениями, которые уполномочены осуществлять надзор за деятельностью кредитных организаций при проведении оценки кредитных организаций по итогам работы за IV квартал 2017 г. и последующие периоды. Раньше банки могли закрыть счета по двум основным причинам: 1. Недостаточная сумма средств на банковском счете (прописывается в договоре). Российским законодательством не оговаривается минимальный размер суммы, которая должна всегда быть на счету. Банк сам ее устанавливает и прописывает в договоре в момент открытия счета. Обычно банки таким правом не пользовались, а договаривались с клиентом и пересматривали условия договора. 2. Отсутствие в течение двух лет (или срока, прописанного в банковском договоре, обычно это год) денежных средств на счете клиента и операций по счету при условии, что по истечении двух месяцев со дня направления банком предупреждения денежные средства не поступили на счет клиента (п. 1.1 ст. 859 «Расторжение договора банковского счета» Гражданского кодекса РФ; далее — ГК РФ) Сейчас банкам дано право блокировать счет клиента в случае выявления признаков, установленных в Федеральном законе № 115-ФЗ. В основном это счета клиентов, которые попали под подозрения банков как «сомнительные» фирмы. Отметим, что сами банки не заинтересованы отказывать в проведении операций — так можно потерять клиентов, а это неблагоприятно скажется на доходах самих банков. Однако они вынуждены следовать рекомендациям ЦБ РФ и выполнять требования Федерального закона 115-ФЗ — его несоблюдение может стать основанием отзыва лицензии у кредитной организации. Контроль за сомнительными операциямиО том, что конкретно понимает Банк России под термином «сомнительные операции», можно узнать из письма от 04.09.2013 № 172-Т «О приоритетных мерах при осуществлении банковского надзора»: «Сомнительные операции — это операции, осуществляемые клиентами кредитных организаций, имеющие необычный характер и признаки отсутствия явного экономического смысла и очевидных законных целей, которые могут проводиться для вывода капитала из страны, финансирования “серого” импорта, перевода денежных средств из безналичной в наличную форму и последующего ухода от налогообложения, а также для финансовой поддержки коррупции и других противозаконных целей». Последние предписания банкам по выявлению сомнительных операций даны в Методических рекомендациях ЦБ РФ от 21.07.2017 № 18-МР. Сомнительные операции согласно письмам и указаниям ЦБ РФ: 1. Запутанный характер сделки, не имеющий экономического смысла (хотя не совсем понятно, как определить степень запутанности и экономической осмысленности). 2. Излишняя озабоченность клиента вопросами конфиденциальности в отношении осуществляемой операции. 3. Пренебрежение клиентом более выгодными условиями получения услуг (тарифы комиссионного вознаграждения, ставки по срочным вкладам (депозитам) и вкладам). 4. Операции станут сомнительными, если клиент долго не предоставляет подтверждающие документы по ним или если банк просто не сможет проверить предоставленную информацию. 5. Значительное увеличение суммы на счете с последующим переводом в другую кредитную организацию. 6. Регулярные зачисления на счет переводами с использованием электронных средств платежа с последующей обналичкой (сюда относятся Qiwi-кошельки, Элекснеты, Яндекс Деньги и пр.). 7. Операции по банковским счетам более 600 000 руб. Разбить крупную сумму операции на более мелкие суммы в течение небольшого промежутка времени не получится, так как при анализе «сомнительности» учитывается общая сумма всех операций за определенный промежуток времени. 8. Безналичное зачисление со своих счетов на депозиты клиента — физического лица, открытого этому лицу в другом банке, и последующее снятие этих средств в наличной форме также выглядит сомнительным. 9. Регулярные покупки с помощью банковской карты в сети интернет также подпадают под «сомнительные операции», причем на любые суммы. 10. Значительные поступления на счет клиента, операции по которому не производились в течение более 3 последних месяцев или были незначительными в этот период по сравнению с обычной деятельностью этого клиента, с последующим снятием наличных денежных средств на хозяйственные расходы или снятием наличных денег с использованием платежных карт. По перечисленным критериям под ярлык «сомнительная фирма» может попасть даже обычная мелкая компания, у которой временные финансовые трудности. Контроль за транзитными операциямиКроме того, ЦБ РФ в письме от 31.12.2014 № -Т «О повышении внимания кредитных организаций к отдельным операциям клиентов» указал признаки транзитных операций, которые не имеют экономического смысла и законной цели, и обязал банки уделять им особое внимание. Так, транзитные операции могут характеризоваться совокупностью (одновременным наличием) следующих признаков:

Контроль за сомнительными фирмамиВ зону повышенного внимания банков попадают и следующие компании:

Итак, чтобы не вызвать подозрений у банка, надо не нарушать выше перечисленные установки Центробанка. Поговорим о том, как это сделать. Оформляйте всех сотрудников в штат согласно штатному расписаниюЕсть компании, которые оформляют нескольких сотрудников (генерального директора, главного бухгалтера, менеджера продаж), причем на полставки, а остальным платят зарплату в конверте. При этом деловая активность компании и ее обороты по банковскому счету показывают, что два или три человека не в состоянии справиться с таким объемом работ. Такая компания автоматически попадает под наблюдение банка и налоговых служб. Пример 1В штате ООО «СтройКомплект» 5 сотрудников: генеральный директор, он же главный бухгалтер (принят на полставки), инженер и трое рабочих. Компания имеет деревообрабатывающее оборудование и выпускает пиломатериалы — обрезную доску, вагонку, половую доску. Оборот компании — около 1,2 млн в месяц. Фонд заработной платы — 74 тыс. в месяц Официальная зарплата по банку выплачивается нерегулярно. Понятно, что такой объем работ 3 рабочих выполнить не могут. На самом деле в компании трудятся 15 человек. Сохраняйте остаток на счетеОрганизации, обналичивающие денежные средства, не держат деньги на счете — как только получают их от покупателей, в этот же или на следующий день снимают наличные или переводят их на корпоративную карточку или карточки сотрудников. Добросовестная компания так не поступает, обычно проходит время между платежом от покупателя и оплатой расходов компании. Кроме того, в зависимости от вида и особенностей договора между компанией и кредитной организацией банк может требовать, чтобы сумма денежных средств на счете клиента не опускалась ниже минимального размера, установленного банковскими правилами или договором (п. 2 ст. 859 Гражданского кодекса РФ). Центробанк обязывает кредитные организации наблюдать за компаниями, у которых нет остатка на счете или он значительно меньше оборота по счету или остатка, установленного в банковском договоре. Такая ситуация может повлечь закрытие счета клиента.

К сведению Центробанк не уточняет, какой должен быть остаток на счете — это решает банк согласно внутренним установкам и договору с клиентом. Многие банки устанавливают этот размер в пределах 500 000 руб.

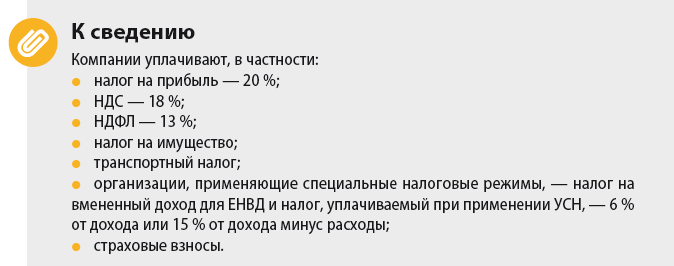

Чтобы избежать конфликтных ситуаций с банком, организациям стоит соблюдать условия банковского договора, снимать денежные средства не сразу, а через какое то время, и расходовать их на хозяйственные нужды или выплату заработной платы сотрудникам. Отражайте расходы на хозяйственную деятельность«Обнальные» конторы не платят за аренду, коммунальные услуги, электричество, сопровождение бухгалтерских программ, канцелярские принадлежности, т. е. у них отсутствуют расходы на осуществление хозяйственной деятельности. Бывает, что компания часть расходов оплачивает наличными, например, за канцтовары, питьевую воду, но расходы за аренду, коммунальные услуги, электроэнергию осуществляются по безналу на основании договоров, заключенных с юридическими лицами. Если банк видит вышеперечисленные платежи, то у него не возникает подозрений относительно такой компании. Обосновывайте минимальный порог налоговой нагрузкиЕще один критерий, по которому банки должны оценивать своих корпоративных клиентов, — минимальный порог налоговой нагрузки. Налоговая нагрузка в данном случае — это соотношение суммы налогов, уплаченных компанией в бюджет со своего расчетного счета, к ее обороту по этому счету. Предписания банкам даны в методических рекомендациях ЦБ РФ № 18-МР от 21.07.2017. Размер уплачиваемых с банковских счетов налогов и других обязательных платежей в бюджетную систему Российской Федерации должен составлять в среднем от 0,5 % до 0,9% от дебетового оборота по счету либо до значений, незначительно его превышающих (как правило, это 1 %). Банки фиксируют все поступления и списания с расчетных счетов компаний, а также операции по уплате налогов по присвоенным каждой операции кодам. При оценке налоговой нагрузки банкам рекомендовано принимать во внимание особенности налогообложения клиента, оценивать сопоставимость его реальных возможностей по ведению хозяйственной деятельности и объемов уплаченных налогов и сборов с объемами операций, проводимых по его счетам. Пример 2Компания на общей системе налогообложения производит и реализует бытовую технику. Выручка предприятия по данным финансового отчета за 2016 г. — 35 млн руб. В штате компании 20 сотрудников. Фонд заработной платы — 6 млн в год. Компания перечислила в бюджет согласно платежным поручениям:

С расчетного счета компании было произведено платежей на сумму 32,5 млн руб. в год. Налоговая нагрузка компании: (2 200 000 + 1 500 000 + 780 000 + 1 560 000) / 32 500 000 = 0,2. Полученный результат ниже установленного Центробанком. Низкой налоговая нагрузка при больших оборотах на счетах может быть по уважительным причинам, например:

При низкой налоговой нагрузке компании следует предоставить объяснительную для банка, в которой указать причины низкой налоговой нагрузки. Пример 3Компания на общей системе налогообложения выполняет строительно-монтажные работы по договору строительного подряда, заключенного с заказчиком. В договоре не предусмотрена поэтапная приемка работ. Акт приемки-передачи работ будет подписан после выполнения всего объема работ. Компания получила авансы на сумму 15 млн руб. На полученные авансы были закуплены материалы на сумму 10 млн руб., арендована строительная техника на сумму 200 тыс. руб., выдана заработная плата в сумме 1500 тыс. руб. и перечислено в бюджет согласно платежным поручениям:

С расчетного счета компании было произведено платежей на сумму 12 285 млн. руб. Налоговая нагрузка компании: 195 000+ 390 000 / 12 285 000 = 0,05 %. Пример 4Компания занимается розничной торговлей через магазин, который находится в Московской области. Площадь магазина — 100 м2. Компания уплачивает ЕНВД. Ставка налога — 15 % от вмененного дохода. Вмененный доход в данном случае — это площадь магазина. В компании посменно работают 4 продавца-кассира, главный бухгалтер и директор. За квартал им начислена заработная плата в сумме 615 тыс. руб. С нее удержан и перечислен НДФЛ 79 тыс. руб., начислены и уплачены страховые взносы 160 тыс. руб. Определим налоговую нагрузку. Рассчитываем ЕНВД: 1. Определяем базовую доходность для деятельности «Розничная торговля (через объекты с торговыми...» (код — 07).

К сведению Доходность ЕНВД назначается правительством для каждого вида предпринимательской деятельности, попадающего под действие данного налогового режима.

В нашем случае доходность определяется в расчете на 1 м2 торговой площади. Для розницы она равна 1800 руб. 2. Считаем налоговую базу по каждому месяцу (базовая доходность × физический показатель × К1 × К2): 1800 руб. × 100 × 1,798 × 1 = 323 640 руб. 3. Рассчитываем общую налоговую базу за квартал: 323 640 руб. × 3мес. = 970 920 руб. 4. Считаем первоначальный ЕНВД за квартал (налоговая база × налоговая ставка): 970 920 руб. × 15 % = 145 638 руб. Определяем вычет (страховые взносы, которые не превышают первоначальный ЕНВД / 2): 160 000 руб. (взносы) > 72 819 руб. (145 638 руб. / 2). Вычисляем налог (первоначальный налог − вычет): 145 638 руб. − 72 819 руб. = 72 819 руб. Начисленный и уплаченный налог за квартал — 72 819 руб. Сумма всех налогов, уплаченных в бюджет и внебюджетные фонды за квартал: 72 819 руб. + 79 000 руб. + 160 000 руб. = 311 819 руб. Выручка за квартал составила 2,2 млн руб. При этом согласно кассовому плану организации, утвержденному банком, компания имеет право тратить наличную выручку на выплату заработной платы и выдавать наличные денежные средства под отчет сотрудникам. В кассе по кассовому плану разрешено хранить не более 150 тыс. руб., т. е. остаток по кассе организации не должен превышать указанной суммы. Из кассы была выплачена заработная плата сотрудникам — 535 тыс. руб., выданы под отчет на хозяйственные нужды 120 тыс. руб. Сдано наличной выручки в банк 1545 тыс. руб. С расчетного счета организация оплатила налоги и страховые взносы, аренду магазина, электроэнергию, приобретенные товары, услуги связи, сопровождение компьютерных программ — всего на сумму 1,5 млн руб. Налоговая нагрузка составит: 311 819 руб. / 1 500 000 руб. = 0,21. Контроль за IP-адресами компанийIP-адреса белой и сомнительной фирмы не должны совпадать. В Методических рекомендациях ЦБ РФ от 21.07.2017 № 18-М указано, что если IP-адреса, телефоны, цифровая подпись компании совпадают с контактами фирмы, которая была замечена в отмывании средств, это должно насторожить банки и белая фирма попадет под подозрение не только работников банка, но и налоговой. Контроль за предприятиями розничной торговлиОсобый интерес банки уделяют предприятиям розничной торговли, которые работают с наличными денежными средствами и участвуют в «обнальных» схемах. Методические рекомендации ЦБ РФ от 04.12.2015 № 35-МР «О повышении внимания кредитных организаций к отдельным операциям клиентов» адресованы кредитным организациям. Однако они будут интересны и компаниям, которые занимаются розничной торговлей продовольственными товарами, стройматериалами, автомобилями, легкими автотранспортными средствами и т. д. Особенно тем, которые по каким-либо причинам не сдают в банк наличные, но при этом на их расчетные счета регулярно (больше одного раза в неделю) поступают зачисления от других организаций. Такие операции Банк России называет сомнительными, и банк вправе отказать клиенту в совершении операции по счету. В указанных Методических рекомендациях Банк России указывает на схемы по обналичиванию наличных денежных средств при активном участии организаций розничной торговли. В частности, отмечает, что полученные организацией розничной торговли наличные денежные средства, которые должны храниться на банковских счетах, на счетах не хранятся, а передаются другим организациям. Эти организации перечисляют полученные денежные средства в безналичной форме на расчетный счет торговой организации, как правило, по договорам, исполнение которых не предполагает уплату налога на добавленную стоимость — по агентским договорам, договорам займа, уступки прав требования и т. п. В целях выявления обнальных схем Банк России рекомендует кредитным организациям обращать внимание на расчетные счета организаций розничной торговли, на которые:

Также ЦБ обязал коммерческие банки запрашивать у организаций розничной торговли сведения, являющиеся основанием для зачисления денежных средств на их расчетный счет, обосновывающие экономический смысл и законные цели этих зачислений. Теперь коммерческие банки будут требовать доказательств, что все эти безнальные операции действительно нужны были организации розничной торговли и были законны. По оценкам Банка России, действительными целями указанных операций с наличными денежными средствами могут являться уклонение от уплаты налогов, легализация (отмывание) доходов, полученных преступным путем, и иные противозаконные цели. Центральный банк рекомендует применять жесткие меры в отношении подобных организаций розничной торговли, вплоть до блокировки расчетных счетов, расторжения договоров расчетно-кассового обслуживания. Так, если в течение календарного года банк дважды откажет организации розничной торговли в проведении банковской операции, он будет вправе расторгнуть договор банковского счета. Контроль за использованием платежных картБанк России обращает внимание кредитных организаций на незаконные схемы по обналичиванию денежных средств при участии платежных агентов. Отношения, возникающие при осуществлении деятельности по приему платежными терминалами денежных средств, направленных на исполнение обязательств физического лица перед поставщиком по оплате работ, услуг, регулирует Федеральный закон от 03.06.2009 № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» (далее — Федеральный закон № 103-ФЗ). Платежный агент — это лицо, которое принимает средства в счет оплаты товаров и услуг физлицами для зачисления их на банковский счет. Под деятельностью по приему платежей физических лиц понимается:

Согласно Федеральному закона № 103-ФЗ агенты могут:

Деятельность платежного агента заключается исключительно в приеме денег в пользу третьего лица. Агент получает наличные от покупателей, всю сумму полученной денежной наличности он должен перечислить на свой специальный банковский счет (до этого момента вычесть свое вознаграждение ему нельзя). Только со спецсчета можно будет перечислять средства на другие счета (п. 4 ч. 16 ст. 4 Федерального закона № 103-ФЗ). По закону платежные агенты должны зачислять выручку на специальный банковский счет, оттуда уже средства идут поставщикам услуг. Но на практике делают это не всегда и не в полном объеме, порой передавая неучтенную наличку организациям, получая от них взамен через фирмы-однодневки безналичные деньги на свои расчетные счета, т. е. занимаются обналичиванием. В этой связи разработаны Методические рекомендации о повышении внимания кредитных организаций к отдельным операциям клиентов (утверждены Банком России 02.04.2015 № 9-МР), которые направлены на минимизацию вовлечения кредитной организации в незаконные схемы. В частности, банкам рекомендовано:

Пример 5Оптовая торговая компания реализует бытовую технику. Розничная продажа не предусмотрена, кассовых аппаратов нет. Населению техника продается через платежных агентов. Платежный агент принимает наличные от покупателей и зачисляет их на свой специальный счет в банке; вознаграждение — 5 % от поступившей от покупателей суммы. Дальше со специального счета деньги перечисляются на расчетный счет торговой компании за минусом комиссионного вознаграждения агента. Оптовая торговая компания хочет иметь наличные денежные средства. По договоренности с платежным агентом не все наличные деньги, полученные от покупателей, перечисляются на специальный счет агента — часть наличных передается торговой компании за определенное вознаграждение, допустим 8% от причитающейся наличной суммы. Эту часть торговая компания проводит у себя как скидку. За квартал платежный агент от покупателей физический лиц получил 1,5 млн руб., из полученных денег 1075 тыс. руб. он положил на специальный счет. Затем 1 млн перечислил торговой компании, на свой расчетный счет перевел комиссионное вознаграждение в сумме 75 тыс. руб. Оставшиеся 425 тыс. руб. торговая компания пожелала получить наличными. 391 тыс. руб. платежный агент передал наличными, 34 тыс. оставил себе как специальное вознаграждение за услуги. 425 тыс. руб. торговая компания оформила как скидку по акции «черная пятница». Специальный счет агента и расчетный счет торговой компании открыты в разных банках. В данном случае платежный агент кладет денежные средства на специальный счет и именно с него осуществляет платежи юридическому лицу. Требования законодательства исполняются. На первый взгляд такая сделка подозрений у банка не вызывает. Проблемы могут возникнуть при непосредственной налоговой проверке. Местонахождение организацииПомимо выше перечисленного банк обращает пристальное внимание на местонахождение организации. Непредставление достоверной информации о местонахождении организации может стать причиной проблем с банком, впрочем, как и с остальными контрагентами (Постановление Президиума ВАС РФ от 27.04.2010 № 1307/10 по делу № А40-50083/09-29-388). В 99 процентах случаев договоры банковского счета содержат клиентские обязательства об извещении банка о смене наименования, организационно-правовой форме, смене номеров телефонов, печати, состава лиц, имеющих право подписи расчетно-кассовых документов, и т. д. Данные правила направлены в первую очередь на защиту и сохранность денежных средств клиента. По вышеперечисленным критериям «сомнительной» может оказаться даже обычная мелкая компания, которая невовремя предоставила данные.

|

|

|

box@economist-info.ru | Реклама на сайте | Пользовательское соглашение | Политика конфиденциальности

© 2006—2025, ООО «Профессиональное издательство» — издательство журнала «Планово-экономический отдел». Воспроизведение, последующее распространение, сообщение в эфир или по кабелю, доведение до всеобщего сведения материалов с сайта разрешается правообладателем только с указанием гиперссылки на данный сайт, если не указано иное. |

![Обмен документами c[_]](https://economist-info.ru/images/ic_opros.png)