|

|

В ближайшую неделю день рождения празднуют: Голосование: Знаете ли вы, что такое Ассессмент?

|

Как оценить бизнес-модель компании?Статья была опубликована в журнале «Справочник экономиста» № 3 (129) март 2014.

Все права защищены. Воспроизведение, последующее распространение, сообщение в эфир или по кабелю, доведение до всеобщего сведения статей с сайта разрешается правообладателем только с обязательной ссылкой на печатное СМИ с указанием его названия, номера и года выпуска. Бизнес-модель предприятия выступает в качестве потенциального генератора денежных потоков, влияющего на рыночную стоимость организации. При этом саму стоимость компании создают определенные внутренние факторы данной модели, результат которой измеряется рентабельностью собственного капитала (Return on Equity, ROE). Поэтому на основе этого показателя можно проанализировать и дать оценку бизнес-моделям компании. О том, как это сделать, читайте в нашей статье. Рентабельность собственного капитала представим в виде трехфакторной модели Дюпона (Du Pont model). Поясним, что данная модель представляет собой алгоритм, составляющий основу Дюпоновской системы финансового анализа, в соответствии с которым ROE рассчитывается как отношение чистой прибыли (ЧП) к собственному капиталу (СК):

Трехфакторная модель Дюпона выглядит следующим образом: где RЧП — рентабельность продаж по чистой прибыли, %; ОА — оборачиваемость активов; КФЗ — коэффициент финансовой зависимости; В — выручка, тыс. руб.; А — активы, тыс. руб.

Обратите внимание! Рентабельность продаж по чистой прибыли, оборачиваемость активов, коэффициент финансовой зависимости характеризуют одновременно три вида деятельности компании: операционную, инвестиционную и финансовую. Используя формулу (2), проведем сравнительный анализ двух компаний на основании ключевых финансово-экономических показателей (табл. 1).

Исходя из полученных данных (см. табл. 1), можно сделать вывод, что ROE компании «Мечта» (25 %) выше ROE компании «Лидер» (23 %) за счет эффективного использования оборотных активов, высокого показателя рентабельности продаж по чистой прибыли. Однако из этого анализа неясно, с чем связана высокая оборачиваемость активов в компании «Мечта» — с эффективным управлением дебиторской задолженностью или с быстрой оборачиваемостью запасов? Поэтому необходимо детализировать каждый фактор (рентабельность продаж по чистой прибыли, оборачиваемость активов, коэффициент финансовой зависимости) по отдельности: 1) рентабельность продаж по чистой прибыли (RЧП) декомпозируется на четыре фактора:

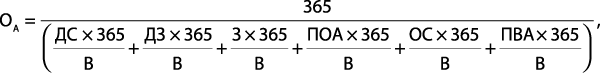

где ВП — валовая прибыль; EBIT — прибыль до вычета процентов и налогов; ПДН — прибыль до налогообложения. Такое «разложение» позволит провести детальный анализ различных уровней прибыли (валовой, операционной, до налогообложения, чистой) и при этом увидеть, каким образом валовая прибыль уменьшается до чистой прибыли. Например, валовая прибыль позволит оценить возможности компании покрывать себестоимость продаж, коэффициент 2) оборачиваемость активов (ОА) декомпозируются на шесть факторов: где ДС — денежные средства; ДЗ — дебиторская задолженность; З — запасы; ПОА — прочие оборотные активы; ОС — основные средства; ПВА — прочие внеоборотные активы. Декомпозиция оборачиваемости активов позволит выяснить, за счет каких факторов осуществляется эффективное управление оборотными средствами; 3) коэффициент финансовой зависимости (КФЗ) детализируется на два фактора: где ЗК — заемный капитал; СК — собственный капитал; БПО — беспроцентные обязательства.

К сведению К беспроцентным обязательствам относятся кредиторская задолженность, статьи пассива, кроме собственного капитала, краткосрочных и долгосрочных кредитов.

На основании формулы (5) мы сможем провести анализ долговой нагрузки и определить ее влияние на рентабельность. Подставляя формулы (3), (4), (5) в общую формулу (2), получим 12-факторную модель ROE:

В таком виде модель ROE позволит детально проанализировать финансово-экономическую деятельность компаний «Мечта» и «Лидер» (табл. 2).

Результаты 12-ти факторной декомпозиции ROE компаний «Мечта» и «Лидер» представлены в табл. 3.

Согласно табл. 3 показатели, характеризующие различные уровни прибыли, у обеих компаний относительно одинаковые. В свою очередь, как видно из табл. 3, в компании «Мечта» запасы оборачиваются в среднем в течение 70,99 дня, что на 35,7 % меньше, чем в организации «Лидер» (110,4 дня). Также компания «Мечта» эффективнее управляет прочими внеоборотными активами: оборачиваемость прочих внеоборотных активов составила 9,14 дня, что на 12,7 % быстрее оборачиваемости в компании «Лидер». Однако в организации «Лидер» срок оборота денежных средств меньше на 6 % и составил 47,33 дней. Также «Лидер» более эффективно управляет дебиторской задолженностью: дебиторская задолженность погашается в среднем за 67,63 дня, что на 19 % быстрее, чем в компании «Мечта». Необходимо обратить внимание на то, что для расчета данных в столбцах 8 и 9 табл. 3 следует использовать следующие правила: Правило 1. Коэффициент компании делится на среднеарифметический коэффициент для следующей группы коэффициентов: валовая маржа, эффект от коммерческих и управленческих расходов. эффект от финансовой деятельности, налоговый эффект. Правило 2. Для таких показателей, как управление денежными средствами, управление дебиторской задолженностью, управление запасами, управление прочими оборотными активами, управление основными средствами, управление прочими внеоборотными активами, долговая нагрузка, беспроцентные обязательства, наоборот, среднее значение коэффициента делится на коэффициент, рассчитанный для компании. Для сравнения компаний «Лидер» и «Мечта» показатели их деятельности можно изобразить в виде 12-конечной звезды — эрцгаммы, которая является эффективным инструментом сравнительного анализа бизнес-моделей. Эрцгамма читается следующим образом: чем дальше коэффициент от центра, тем он лучше. Графическое изображение 12-факторных моделей ROE двух компаний представлено на рисунке. Лепестковая диаграмма построена на основе данных табл. 3 (столбцы 8 и 9).

Эрцгамма бизнес-моделей компаний «Лидер» и «Мечта»

Теперь наглядно видно, за счет каких факторов ROE компании «Мечта» выше, чем ROE компании «Лидер». Итак, компания «Мечта» эффективнее управляет запасами, внеоборотными активами, получает наибольший эффект от коммерческих и управленческих расходов, а компания «Лидер», в свою очередь, — денежными средствами, дебиторской задолженностью, имеет достаточно высокий уровень беспроцентных обязательств. Использование на практике данного инструментария при оценке бизнес-модели позволяет определить сильные и слабые стороны исследуемых компаний, а также выявить потенциальные возможности и угрозы.

М. В. Алтухова, независимый эксперт |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

box@economist-info.ru | Реклама на сайте | Пользовательское соглашение | Политика конфиденциальности

© 2006—2025, ООО «Профессиональное издательство» — издательство журнала «Планово-экономический отдел». Воспроизведение, последующее распространение, сообщение в эфир или по кабелю, доведение до всеобщего сведения материалов с сайта разрешается правообладателем только с указанием гиперссылки на данный сайт, если не указано иное. |

![Обмен документами c[_]](https://economist-info.ru/images/ic_opros.png)

(4)

(4) (6)

(6)